東京PM不動産は、江東区を中心に清澄白河や住吉エリアでの不動産売却や不動産投資、賃貸のサポートを行っています。江東区や東京都江東区の不動産売却やマンション、一戸建て、土地の査定、売却買取のご相談をお考えの方は、地元で豊富な実績とノウハウを持つ当社にお任せください。

当社では賃貸/売買仲介事業・賃貸管理事業・収益不動産事業・買取再販売事業・サードライフ高齢者施設の事業を行っております。不動産売却や不動産投資、賃貸に関してお悩みがありましたら、まずはお気軽にご相談ください。

江東区の不動産売却・買取なら地元密着で豊富な実績の東京PM不動産

2024年8月6日

不動産を売却する際に考慮すべき重要な要素の一つが税金です。その中でも都民税は、不動産売却によって生じる利益に対して課税されるため、理解しておくことが重要です。特に、不動産の売却手続きを進める中で、どのように都民税が計算されるのか、申告方法や節税対策について知ることは、経済的な負担を軽減するために欠かせません。

ここでは、不動産売却に伴う都民税の基本的な仕組みから、具体的な計算方法、申告手続き、そして節税対策までを網羅的に解説します。都民税の知識をしっかりと身につけることで、不動産売却をスムーズに進め、最大限の利益を確保することができるでしょう。都市部で不動産を所有する皆様にとって、有益な情報を提供しますので、ぜひ参考にしてください。

東京PM不動産は、江東区を中心に清澄白河や住吉エリアでの不動産売却や不動産投資、賃貸のサポートを行っています。江東区や東京都江東区の不動産売却やマンション、一戸建て、土地の査定、売却買取のご相談をお考えの方は、地元で豊富な実績とノウハウを持つ当社にお任せください。

当社では賃貸/売買仲介事業・賃貸管理事業・収益不動産事業・買取再販売事業・サードライフ高齢者施設の事業を行っております。不動産売却や不動産投資、賃貸に関してお悩みがありましたら、まずはお気軽にご相談ください。

社名:株式会社東京PM不動産

住所:東京都江東区三好2丁目17-11

電話:03-5639-9039

不動産を売却する際には、まず初めに売却の流れを理解しておくことが重要です。不動産売却のプロセスは大きく分けて数段階に分かれますが、それぞれの段階で注意すべきポイントがあります。

まず、不動産の売却を検討する際には、現状の市場価値を把握することが必要です。これには不動産業者による査定が役立ちます。査定を依頼することで、売却予定の不動産が現在どの程度の価値があるのかを知ることができます。また、複数の業者に査定を依頼することで、より正確な価格を見積もることができます。

不動産の売却活動を開始します。この段階では、不動産業者と媒介契約を結び、売却の手続きを進めます。媒介契約には専任媒介契約と一般媒介契約があり、それぞれにメリットとデメリットがあります。専任媒介契約は一つの業者にのみ依頼する形式で、業者のサポートが手厚くなる傾向があります。一方、一般媒介契約は複数の業者に依頼できるため、多くの購入希望者にアプローチすることが可能です。

購入希望者が現れたら、次に交渉に入ります。価格交渉や条件交渉を行い、双方が納得する形で契約を進めます。この際、契約内容を十分に確認し、不明点があればすぐに解消することが重要です。契約後にトラブルが発生しないよう、事前にしっかりと確認しておきましょう。

契約が成立した後は、決済と引き渡しの手続きに入ります。決済は通常、金融機関で行われ、売買代金の受け取りや所有権の移転登記が行われます。この時点で不動産の引き渡しも行われるため、売主としては物件の状態を整えておく必要があります。引き渡し後に問題が発生しないよう、事前に設備の点検や修繕を行うことが推奨されます。

不動産売却後の税金についても注意が必要です。不動産の売却益に対しては所得税や住民税が課されるため、売却価格と取得費用、譲渡費用を正確に把握しておくことが求められます。また、特別控除や税制上の優遇措置を活用することで、税負担を軽減することも可能です。税務署や専門家に相談し、適切な手続きを行いましょう。

不動産売却は複数のステップを踏む複雑なプロセスですが、各段階で適切な対応をすることでスムーズに進めることができます。注意点を押さえ、計画的に売却を進めることが成功への鍵となります。

不動産を売却する際には、事前に知っておくべき基礎知識が数多くあります。まず、不動産売却の目的を明確にすることが重要です。売却の目的は資金調達や住み替えなど様々ですが、目的によって売却の方法やタイミングが異なるため、初めにしっかりと整理しておくことが求められます。

次に、不動産の市場価値を把握することが必要です。市場価値を知るためには、近隣の類似物件の売買実績を参考にすることが有効です。また、不動産業者に査定を依頼することで、より正確な価格を知ることができます。査定額は一つの目安となりますが、複数の業者から査定を受けることで市場の相場感を掴むことができるでしょう。

売却を進めるにあたり、媒介契約の種類も理解しておくべきです。専任媒介契約と一般媒介契約のどちらを選ぶかによって、売却活動の進め方や業者の対応が異なります。専任媒介契約は一つの業者に依頼する形式で、業者のサポートが手厚くなることが特徴です。一方、一般媒介契約は複数の業者に依頼できるため、多くの購入希望者にアプローチすることが可能です。

売却活動を始める際には、不動産の魅力を最大限に引き出すための準備も重要です。例えば、内覧時に購入希望者が好印象を持つよう、物件の清掃や簡単な修繕を行うことが推奨されます。また、家具の配置や装飾品を工夫することで、物件の魅力を引き立てることができます。

売却が決まった後の手続きについても、あらかじめ理解しておくことが大切です。売却契約が成立すると、決済や引渡しの準備が必要となります。決済は通常、金融機関で行われ、売買代金の受け取りや所有権の移転登記が行われます。この時点で不動産の引き渡しも行われるため、売主としては物件の状態を整えておく必要があります。特に、設備の点検や修繕を行うことで、引き渡し後のトラブルを防ぐことができます。

不動産売却に伴う税金についても理解しておくことが重要です。売却益に対しては所得税や住民税が課されるため、売却価格と取得費用、譲渡費用を正確に把握しておくことが求められます。税務署や専門家に相談し、適切な手続きを行うことで、余分な税負担を避けることが可能です。

不動産売却の際には信頼できる不動産業者を選ぶことが成功への鍵となります。業者の選定にあたっては、実績や評判、提供されるサービス内容を確認することが重要です。しっかりとしたサポートを受けることで、スムーズかつ安心して売却を進めることができるでしょう。このように、事前にしっかりと準備を行い、適切な知識を持って売却に臨むことで、不動産売却を成功させることができます。

都民税とは、東京都に在住する個人に課される地方税の一種です。地方自治体が提供する公共サービスの財源となるため、住民にとって重要な税金の一つです。都民税の仕組みを理解することで、適切な税務処理や節税対策を講じることが可能になります。

まず、都民税は住民税の一部として位置づけられます。住民税はさらに道府県民税と市町村民税に分かれていますが、東京都の場合は都民税として一括で管理されています。都民税は前年の所得に基づいて計算され、課税される仕組みです。つまり、前年の所得が高ければ高いほど都民税の額も増加します。

都民税は均等割と所得割の二つの部分から成り立っています。均等割は、一定の金額が一律に課されるものであり、所得の多少にかかわらず同じ額が徴収されます。一方、所得割は個人の所得に応じて計算されるため、所得が高い人ほど多くの税金を支払うことになります。この二つの組み合わせにより、都民税は公平かつ効率的に徴収されています。

都民税の納付方法には、特別徴収と普通徴収の二つがあります。特別徴収は、給与所得者が対象となり、勤務先が毎月の給与から都民税を天引きして納付する方法です。このため、給与所得者は自ら税金を支払う手間が省けるという利点があります。一方、普通徴収は自営業者やフリーランスなどが対象で、個人が年に数回に分けて都民税を直接納付する方法です。この場合、納付期限を守ることが重要です。

また、都民税にはさまざまな控除が適用されます。例えば、扶養控除や医療費控除などがあり、これらの控除を適用することで税額を減らすことができます。適用可能な控除については、毎年の確定申告時に正確に申告することが求められます。控除を漏れなく申告することで、不要な税負担を避けることが可能です。

さらに、都民税の申告は原則として確定申告と連動して行われます。確定申告を通じて前年の所得を報告し、その情報を基に都民税が計算されます。そのため、正確な所得報告が重要となります。所得報告が不正確であれば、過不足の税金が発生する可能性がありますので、注意が必要です。

このように、都民税は東京都に在住する個人が支払う重要な税金であり、その基本的な仕組みを理解することは、適切な税務管理を行うために不可欠です。自身の納税義務を正しく認識し、適切な申告と納付を行うことで、都民税に関するトラブルを未然に防ぐことができるでしょう。

都民税の計算方法と税率について理解することは、正確な納税を行うために非常に重要です。都民税は基本的に均等割と所得割の二つの要素から構成されており、それぞれ異なる計算方法で求められます。

まず、均等割について説明します。均等割は、全ての納税者に対して一律に課される税金で、所得の多寡にかかわらず定額が設定されています。これは、基本的な公共サービスの提供に必要な財源を確保するためのものです。均等割は全ての都民に共通の負担として認識されています。

次に、所得割の計算方法について説明します。所得割は個々の納税者の所得に基づいて計算されるため、所得の多い人ほど多くの税金を支払うことになります。所得割の計算は、まず年間の総所得金額から各種控除を差し引き、課税所得金額を求めます。この課税所得金額に所定の税率を掛け合わせることで、所得割の額が決定されます。

具体的な税率は、所得の階層に応じて異なる場合がありますが、基本的には一定の割合が適用されます。所得が増えるほど適用される税率も高くなる累進課税制度が採用されているため、高所得者ほど高い税率が適用される仕組みになっています。このため、所得割は公平な税負担を実現するための重要な要素とされています。

控除についても重要です。都民税には様々な控除が設けられており、これらを適用することで課税所得を減らし、最終的な税額を軽減することができます。代表的な控除には、扶養控除や配偶者控除、医療費控除などがあり、これらの控除を正しく申告することが求められます。控除を適用することで、実際に支払うべき税額を大幅に減らすことが可能です。

特別徴収と普通徴収という二つの納税方法も理解しておく必要があります。特別徴収は主に給与所得者が対象となり、給与から自動的に天引きされる方法です。この方法は納税の手間を省き、確実に納税を行うための仕組みとして非常に便利です。一方、普通徴収は自営業者やその他の非給与所得者が対象で、自ら納税額を計算し、指定された期日までに納付する方法です。普通徴収の場合、納付期限を守ることが非常に重要です。

都民税の計算方法と税率を理解することで、納税義務を正確に果たし、不必要なトラブルを避けることができます。特に所得割の計算には控除の適用が大きく影響するため、控除の内容や申告方法についても十分に把握しておくことが求められます。このように、都民税の基本的な仕組みと計算方法を正しく理解することで、適切な税務管理を行い、安心して生活することができるでしょう。

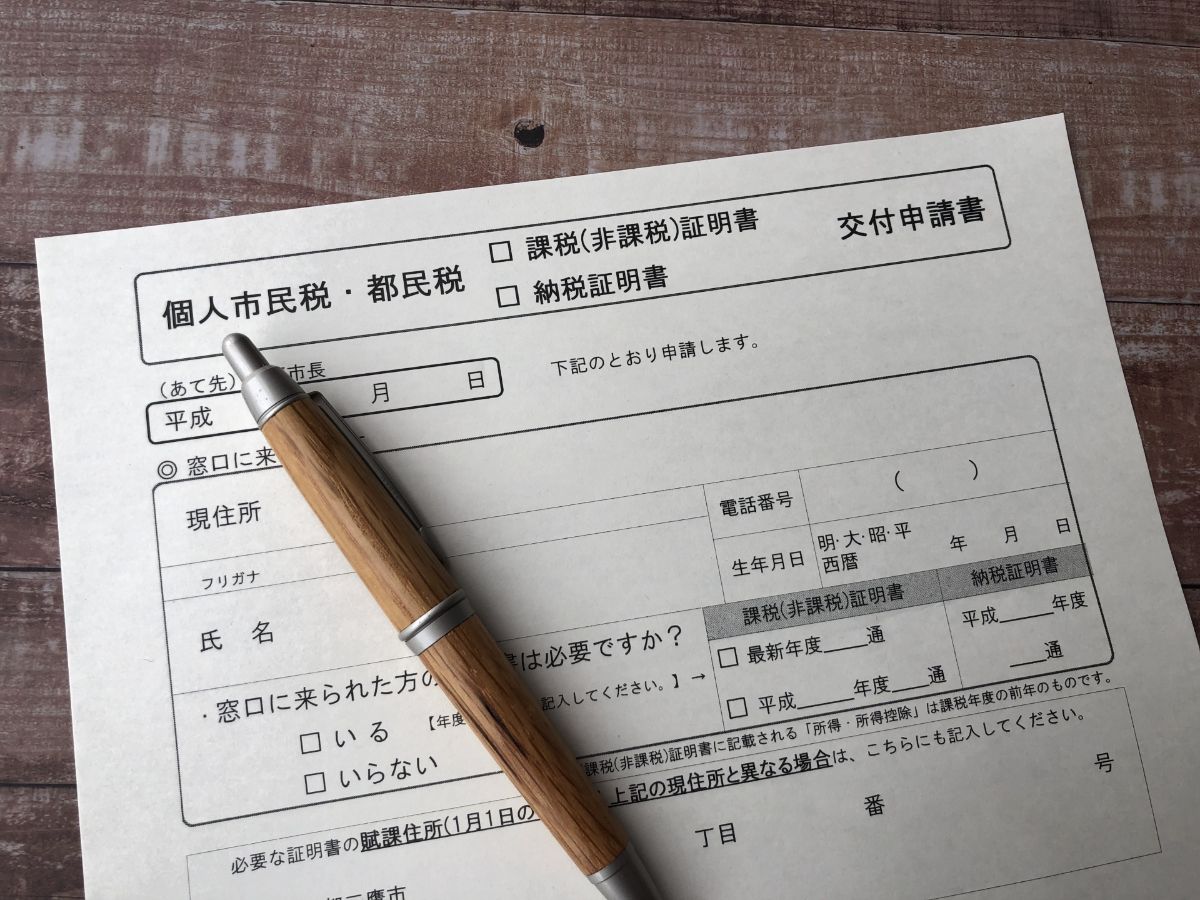

不動産を売却する際には、その利益に対して都民税が課税されることを理解しておくことが重要です。不動産売却に伴う都民税の申告方法については、事前に適切な手続きを把握し、正確に実行することが求められます。まず、不動産を売却して得た利益は、譲渡所得として計上されます。譲渡所得は売却価格から取得費用や譲渡費用を差し引いた金額となります。

不動産売却による譲渡所得を申告するためには、まず確定申告が必要です。確定申告は通常、翌年の2月から3月にかけて行われ、前年度の所得について申告します。申告にあたっては、売却した不動産の売買契約書や仲介手数料の領収書、取得時の契約書などの証拠書類を揃えておくことが重要です。これらの書類を基に、正確な譲渡所得を計算し申告書に記載します。

確定申告書には、譲渡所得の内訳を詳細に記載する必要があります。具体的には、売却価格、取得費用、譲渡費用、そして控除対象となる金額などを明示します。取得費用には、購入時の価格や仲介手数料、登記費用などが含まれます。譲渡費用には、売却時の仲介手数料や測量費用、解体費用などが該当します。これらを正確に計算し、譲渡所得を算出します。

不動産売却による譲渡所得には特別控除が適用される場合があります。例えば、居住用財産の特別控除や長期譲渡所得に対する軽減税率などがあり、これらを適用することで税負担を軽減することが可能です。ただし、これらの控除を受けるためには一定の条件を満たす必要があり、詳細については税務署や専門家に確認することが望ましいです。

確定申告が完了すると、税務署から課税額の通知が届きます。この通知に基づき、都民税を納付します。納付期限を守ることが重要で、期限を過ぎると延滞税が発生する可能性があります。納付は、金融機関やコンビニエンスストア、インターネットバンキングなど様々な方法で行うことができます。自分に合った方法で確実に納付することが大切です。

不動産売却に伴う税務処理は一度きりの手続きではなく、売却のタイミングや市場動向に応じて適切に対応することが求められます。例えば、売却時期を調整することで税負担を軽減できる場合もあります。専門家のアドバイスを受けながら、最適な売却戦略を立てることが重要です。

不動産売却に伴う都民税の申告方法は複雑で手間がかかることがありますが、事前に必要な知識を身につけ、適切な手続きを行うことでトラブルを避けることができます。売却を検討している場合は、早めに準備を始めることをお勧めします。これにより、スムーズに売却手続きを進めることができ、安心して次のステップに進むことができるでしょう。

不動産を売却した際に得られる売却益に対する都民税の計算方法は、売却益の正確な把握と適切な税率の適用が求められます。まず、売却益とは、売却価格から取得費用や譲渡費用を差し引いた額を指します。これにより実際の利益が算出され、その利益に対して都民税が課税されます。

売却価格とは不動産を売却した際の実際の売却額です。これに対して取得費用は、購入時の価格や購入にかかった諸費用(仲介手数料や登記費用など)を含みます。取得費用が明確でない場合は、一定の計算方法を用いて算出することも可能です。

譲渡費用は不動産を売却する際にかかる費用で、仲介手数料や測量費用、解体費用などが該当します。これらの費用を売却価格から差し引くことで、実際の売却益が明らかになります。この売却益に基づいて都民税が計算されるのです。

都民税の計算には、所得税と同様に累進課税が適用されます。累進課税とは、所得が増えるほど高い税率が適用される仕組みであり、これにより公平な税負担が実現されます。売却益が高ければ高いほど、適用される税率も高くなります。

売却益に対して適用される税率は、短期譲渡所得と長期譲渡所得で異なります。短期譲渡所得は、不動産を所有している期間が一定期間未満の場合に適用される税率で、通常は長期譲渡所得よりも高い税率が設定されています。長期譲渡所得は、所有期間が一定期間以上の場合に適用される税率で、通常は短期譲渡所得よりも低い税率が適用されます。

売却益に対して特別控除が適用される場合があります。例えば、居住用財産の特別控除や特定の条件を満たした場合の特別控除などがあり、これらの控除を適用することで課税対象額を減少させることができます。控除の適用には一定の条件があり、その条件を満たすための詳細な手続きを確認することが重要です。

確定申告においては、これらの計算結果を正確に申告書に記載し、必要な書類を添付することが求められます。売却益の計算に関する証拠書類として、売買契約書や仲介手数料の領収書、取得費用に関する書類などを揃えることが大切です。これにより、税務署からの確認がスムーズに行われ、申告内容の正確性が担保されます。

都民税の申告は毎年の確定申告と連動して行われますが、売却益に対する都民税の計算方法を正確に理解することで、適切な税務処理が可能となります。不動産売却を検討している場合は、早めに準備を進め、必要な知識を身につけておくことが重要です。これにより、売却益に対する税負担を正確に把握し、適切な対応を行うことができます。

不動産を売却した際には、その売却益に対して都民税が課税されることになりますが、適切な控除や特例を利用することで税負担を軽減することが可能です。ここでは、不動産売却時に利用できる主な控除と特例について解説します。

居住用財産の特別控除があります。これは、自らが居住していた不動産を売却した場合に適用されるもので、一定の金額までの売却益が非課税となる特例です。この特別控除を利用することで、大幅に税負担を軽減することが可能です。ただし、この控除を適用するためには、売却する不動産が居住用であること、そして過去一定期間に同様の控除を受けていないことなどの条件を満たす必要があります。これらの条件を確認し、適用可能かどうかを事前に確認することが重要です。

特定の譲渡所得に対する軽減税率の適用があります。不動産の所有期間が長期にわたる場合、その売却益に対して通常よりも低い税率が適用されることがあります。具体的には、所有期間が一定期間を超える場合に適用される長期譲渡所得として扱われ、短期譲渡所得よりも有利な税率が適用されます。長期譲渡所得の軽減税率を利用するためには、売却する不動産の所有期間を確認し、その期間が条件を満たしているかどうかを確認することが求められます。

特定の条件を満たす場合には、譲渡所得から控除を受けることができる場合があります。例えば、震災や火災などの災害によって被害を受けた不動産を売却する場合、その被害額を譲渡所得から控除することが認められることがあります。このような特例を利用することで、実質的な課税所得を減少させることが可能です。

売却時期を調整することで節税を図ることも考えられます。例えば、所有期間が短期間である場合でも、一定の期間を超えてから売却することで長期譲渡所得の適用を受けることができます。これにより、軽減税率を適用し、税負担を減少させることが可能です。売却時期の調整は計画的に行う必要があり、将来的な市場動向や自身の経済状況を考慮して決定することが重要です。

税負担を軽減するためには、確定申告時に適切な控除や特例を申告することが不可欠です。申告漏れや誤った申告を防ぐために、売買契約書や領収書などの証拠書類をしっかりと保管し、正確な情報をもとに申告を行うことが大切です。税務署や専門家のアドバイスを受けながら、適切な申告手続きを行うことで、無駄な税負担を避けることができます。

不動産売却による都民税の節税対策は、多岐にわたる制度や特例を理解し、適切に活用することで実現されます。自身の状況に合った控除や特例を見極め、計画的に売却を進めることで、最適な節税を図ることができます。

不動産を売却する際には、適切なタイミングと手続きを踏むことで節税効果を最大限に引き出すことができます。まず、売却時期の調整は重要なポイントです。例えば、不動産の所有期間が一定の期間を超えると、長期譲渡所得として扱われ、通常よりも低い税率が適用されます。このため、短期譲渡所得の対象となる期間内に売却を行うよりも、所有期間が長期となる時期まで待って売却することで、税負担を軽減することが可能です。

売却前に控除や特例の適用条件を確認することも大切です。居住用財産の特別控除や、災害による損失を考慮した特例など、様々な控除が存在します。これらの控除を適用するためには、一定の条件を満たす必要があり、その条件を事前に確認し、適用可能かどうかを判断することが必要です。特に居住用財産の特別控除は、自らが居住している不動産を売却する場合に適用されるため、売却前に住居として使用していた期間を確認することが重要です。

売却手続きにおいては、確定申告が欠かせません。不動産売却に伴う譲渡所得は、確定申告時に申告する必要があります。この際、売買契約書や仲介手数料の領収書、取得費用に関する書類など、必要な書類を準備しておくことが求められます。これらの書類を基に正確な譲渡所得を計算し、適切な控除を申告することで、節税効果を得ることができます。

確定申告の時期も重要です。毎年の確定申告は通常、2月から3月にかけて行われますが、売却が決まった時点で必要な手続きを開始し、確定申告時期に間に合わせるように準備を進めることが求められます。事前に準備を整えることで、申告漏れや誤った申告を防ぐことができます。また、税務署や税理士などの専門家に相談し、アドバイスを受けることで、より正確な申告が可能となります。

売却後の納税方法も計画的に考える必要があります。都民税の納付は、一括払いだけでなく分割払いも選択できる場合があります。自身の経済状況に合わせて、最適な納付方法を選択することが大切です。納付期限を守ることで、延滞税の発生を防ぎ、無駄な支出を避けることができます。

このように、不動産売却に伴う節税対策は、適切なタイミングと手続きを踏むことで効果的に行うことができます。売却時期の調整や控除の適用、確定申告の準備といった各段階での注意点を押さえることで、税負担を軽減し、最適な売却を実現することができます。事前の計画と準備が節税成功の鍵となるため、慎重に手続きを進めることをお勧めします。

不動産を売却する際には、都民税の理解と適切な対応が非常に重要です。売却益に対する都民税の計算方法や節税対策を正確に把握することで、税負担を軽減し、経済的なメリットを最大限に引き出すことが可能です。

不動産売却に伴う都民税は、売却価格から取得費用や譲渡費用を差し引いた譲渡所得に基づいて計算されます。取得費用には購入時の価格や仲介手数料、登記費用などが含まれ、譲渡費用には売却時の仲介手数料や測量費用などが該当します。このように、売却益を正確に算出するためには、これらの費用を詳細に把握しておくことが不可欠です。

都民税の申告方法についても理解しておく必要があります。売却益に対して課税される都民税は、毎年の確定申告時に申告する必要があります。確定申告では、売買契約書や領収書などの証拠書類を基に、正確な譲渡所得を申告します。申告書には売却価格、取得費用、譲渡費用、そして適用可能な控除を正確に記載しなければなりません。特に、居住用財産の特別控除や長期譲渡所得の軽減税率などの控除を適用することで、大幅な節税が期待できます。これらの控除を受けるためには、事前に条件を確認し、適用可能かどうかを判断することが重要です。

売却時期の調整も節税対策として有効です。例えば、不動産の所有期間が一定期間を超えると、長期譲渡所得として有利な税率が適用されます。このため、売却のタイミングを調整することで、税負担を軽減することが可能です。また、災害による損失を考慮した特例など、特定の条件を満たす場合にはさらに有利な税制が適用されることがあります。

納税方法も重要なポイントです。都民税の納付は、一括払いの他に分割払いも選択できます。自身の経済状況に合わせて最適な納付方法を選ぶことで、無理なく納税を行うことができます。納付期限を守ることで、延滞税を避け、不要な出費を防ぐことができます。

税務署や税理士などの専門家に相談することで、より正確な情報を得て適切な対応を行うことが可能です。税法は複雑で頻繁に改正されるため、最新の情報を把握することが重要です。専門家のアドバイスを受けることで、最適な節税対策を講じることができ、不動産売却に伴う都民税を正しく納税することができます。

不動産売却時には、これらの知識と手続きをしっかりと理解し、適切に対応することが求められます。事前の準備と計画が成功の鍵となるため、慎重に手続きを進めることが重要です。これにより、不動産売却をスムーズに行い、最適な税負担で次のステップに進むことができるでしょう。

東京PM不動産は、江東区を中心に清澄白河や住吉エリアでの不動産売却や不動産投資、賃貸のサポートを行っています。江東区や東京都江東区の不動産売却やマンション、一戸建て、土地の査定、売却買取のご相談をお考えの方は、地元で豊富な実績とノウハウを持つ当社にお任せください。

当社では賃貸/売買仲介事業・賃貸管理事業・収益不動産事業・買取再販売事業・サードライフ高齢者施設の事業を行っております。不動産売却や不動産投資、賃貸に関してお悩みがありましたら、まずはお気軽にご相談ください。

社名:株式会社東京PM不動産

住所:東京都江東区三好2丁目17-11

電話:03-5639-9039

Q1.この不動産会社の営業時間は?

A1.10:00~18:00

Q2.この不動産会社の定休日は?

A2.水曜日

会社名・・・株式会社東京PM不動産

所在地・・・〒135-0022 東京都江東区三好2丁目17-11

電話番号・・・03-5639-9039

株式会社東京PM不動産は、江東区を中心に清澄白河や住吉エリアでの不動産売却や不動産投資、賃貸のサポートを行っています。地元密着で豊富な実績とノウハウを持つ同社は、マンション、一戸建て、土地の査定や売却買取のご相談を専門としています。お客様のニーズに合わせた最適な価格設定のアドバイスや、不動産の価格や成約に関するノウハウは、同社の強みとして多くのお客様からの信頼を得ています。また、不動産売却に関する税金や節税のガイドも提供しており、お客様の利益を最大化するためのサポートを行っています。